自動車ローンの借り換えとは?メリット・デメリット、申し込みの流れを解説

2024年03月29日

自動車ローンの借り換えについて「手続きがよくわからない、手間がかかりそう」「なんとなく抵抗感がある」と感じる方もいらっしゃるでしょうか。自動車ローンの借り換えの手続きや大切なポイントをしっかり理解すれば、漠然とした不安や抵抗感を軽減することができます。

本記事では、自動車ローンの借り換えのメリット・デメリット、申し込みの流れやおすすめの銀行3選などをご紹介。借り換えについて詳しく説明していきますので、初めて自動車ローンの乗り換えを検討する方にもおすすめの内容です。

目次

【自動車ローンの借り換え】メリット・デメリット

自動車ローンの借り換えには、銀行ローン、ディーラーローン、消費者金融ローンなどがあります。特に、ディーラーローンは審査が通りやすいため、車購入時にそのまま契約することがありますが、銀行の自動車ローンより高金利である場合が大半です。そのため、既存のローン内容を見直して自動車ローンを借り換えることにより、総支払額を軽減できる場合があります。

自動車ローンの借り換えの際は、メリット・デメリットをしっかりと把握して、ご自分の資金状況に合った商品を見極めることが大切です。それでは次に、それぞれについて詳しく説明していきます。

【自動車ローンの借り換え】メリット・お得感はある?

自動車ローンを借り換えるメリットは、金利が下がることにより、総支払額の減額及び毎月の返済額が減額できることです。

例えば、以下のようなケースをご覧ください。

※毎月一定額の返済、ボーナス払いなし、元利均等方式の場合

| 金利年5% | 借り入れ額300万円 | 返済期間4年間 | ⇨1年後の借入残高は約230万円 |

上記の自動車ローンから金利年1.6%の自動車ローンに借り換えた場合、総支払額が約13万円もお得になり、毎月の支払いも3,500円ほど減額できるケースもあります。

くわえて、ディーラーローンの場合、ローン完済まで車の所有権はディーラー側にあるため、車を売却したり新車の買い替えが難しい場合があります。一方、銀行の自動車ローンへ借り換えた場合、「車の所有権は自分名義」になるため、売却などの手続きがスムーズにできるといったメリットがあります。

【自動車ローンの借り換え】デメリット・損する時もある?

自動車ローンを借り換える時のデメリットについても理解しておく必要があります。

例えば、新たな契約書の収入印紙代や借り換え前のローンを一括返済する時の手数料、保証料などが必要になります。既存のローンを解約する場合、返済の残りを一括返済するように求められるケースもあります。さらには、変動金利の自動車ローンに借り換えた場合、金利の上昇にともない返済総額が予想外に増えてしまい、最終的に支出が増えてしまうケースも見受けられます。

そのため、自動車ローンの借り換えを検討する際は、「最終的に損をしないか」「本当にお得になるのか」ということを、慎重に見極めると良いでしょう。

【自動車ローンの借り換え】注意すべき点

自動車ローンを借り換える際、ディーラーローンから借り換えを制限されるケースがあり、場合によっては違約金が発生する場合があります。また、ディーラーが提供する残価設定型クレジット(残クレ)は、車両本体価格から残価分を差し引いた金額でローンが組まれているため、途中解約して違う自動車ローンへ借り換える場合、残りの返済額と残価分(購入者の数年後の価値)を一括返済する必要があります。

そのほか、「過去に返済を延滞した記録がある」、「転職したばかりで安定した収入が証明できない」、「不安定な収入や年収の低下」といった場合、借り換えが難しくなるケースもあるため、ご注意ください。

【自動車ローンの借り換え】手続き方法について

ここからは、自動車ローンの乗り換えの手続きの流れや必要書類などについて、具体的に解説していきます。借り換えをスムーズに進めるための大切なポイントもご紹介していきます。

【自動車ローンの借り換え】手続きの流れ

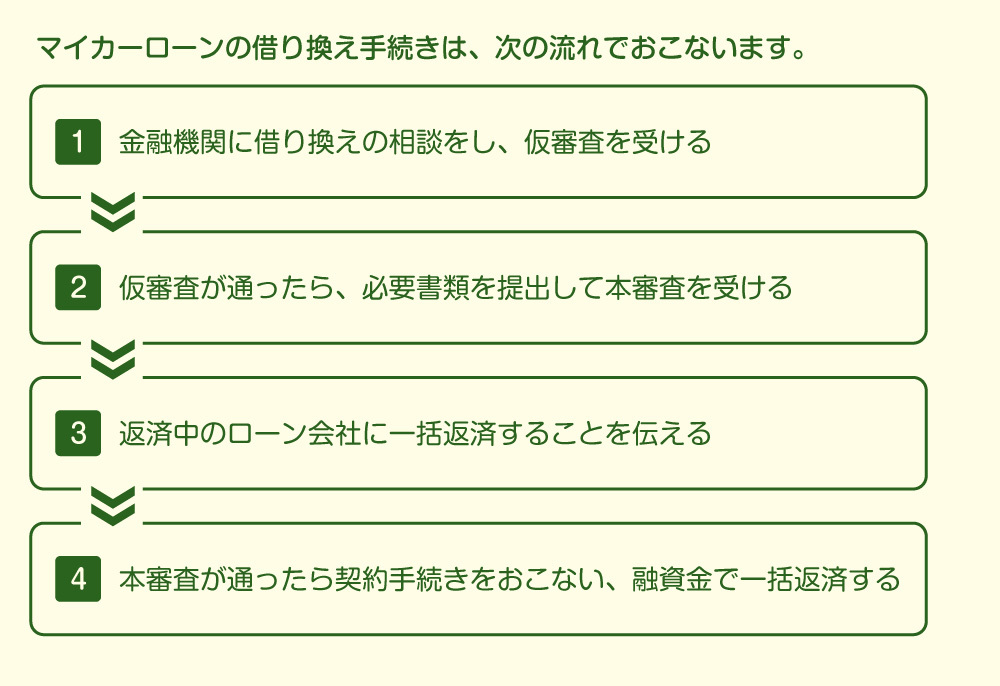

自動車ローンの借り換えを検討する際、手続きの流れを詳しく知っておくことが大切です。

借り換えの手順は、以下の通りです。

1. 借り換えたい金融機関を選び、金融機関への相談と仮審査の申し込みをします。金融機関によって「審査基準」や「金利」が異なるため、複数の機関を比較検討してください。キャンペーンや特典なども確認すると良いでしょう。

2. 金融機関が仮審査及び本審査を行います。審査では提出した書類をもとに、収入の安定性や勤務年数、他の借り入れ状況などがチェックされます。

3. 返済中のローン会社に一括返済することを伝えます。

4. 本審査の通過後、契約手続きを行います。新たに契約した金融機関からお金が振り込まれたら、以前の自動車ローンの残りを融資金で一括返済します。

これらの手続きが完了したら、 新たな自動車ローンの返済を開始します。必要書類などは、事前準備しておくと審査もスムーズに進むでしょう。

【自動車ローンの借り換え】必要書類

自動車ローンの借り換えの審査では、以下の書類提出が求められます。

- 運転免許証などの本人確認書類

- 源泉徴収票などの所得証明書類

- 借り入れ中のローン返済明細表などの資金の使い道の証明書類

- 残高一括支払明細書などの借り換え額の確認書類

- 健康保険証

- 車検証のコピー

そのほか、銀行の届け出印などが必要になる場合があります。必要書類は金融機関によって異なるため、借り換え先の金融機関へ事前に確認してください。

【自動車ローンの借り換え】意識したいポイント

自動車ローンの借り換えを考える際、返済負担率を25~30%以内に保つことを忘れないようにしてください。

ここからは、自動車ローンを乗り換えるうえで「押さえておきたい大切なポイント」をわかりやすく解説していきます。

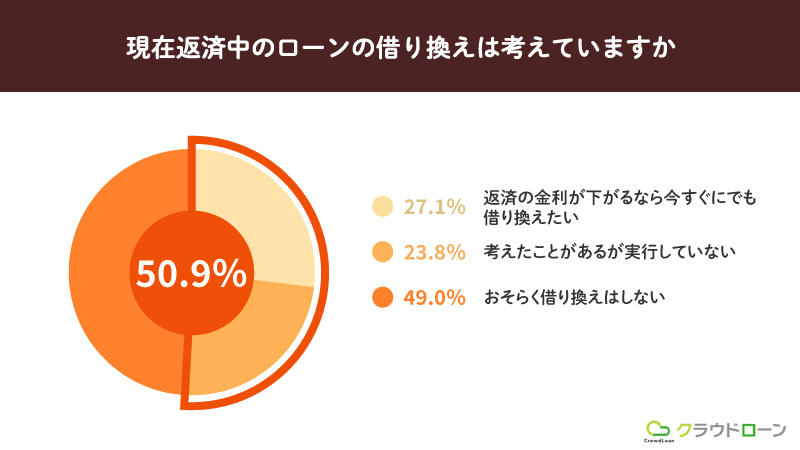

【自動車ローンの借り換え】借り換えへの意識や関心

株式会社マーケティングアプリケーションズが運営するセルフ型アンケートツールSurveroidを用いたWebアンケートより抜粋

調査期間:2020年1月17日実施

調査数:1187人

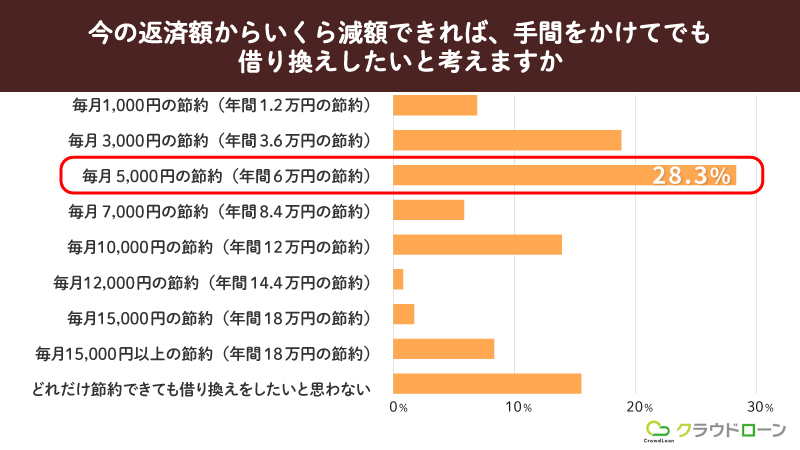

昨今、自動車ローンの金利や借り換えへの関心が高まっています。上記の表を見ると、借り換えを積極的に検討している人は、全体の50%であり、月々の返済額を5,000円ほど減額できれば、自動車ローンの乗り換えを検討することがお分かりいただけます。

このように、明確に節約額がわかると、借り換えへの抵抗感や心配が少し軽減されてきませんか?

【自動車ローンの借り換え】おすすめする人

自動車ローンの借り換えの検討をおすすめしたい人は、以下の通りです。

- ディーラーローンなど現在のローンと比較して、総支払額を軽減できる人

- 安定した収入による返済が見込める人

- 信用情報が良好であり、ローンの完済が見込める人

- 不要なカードローンやクレジットカードを解約できる人

- 自動車ローン以外のローン返済が完了している人

- 複数の借入先を一本化したい人

これらに当てはまる場合、自動車ローンの乗り換えを検討すると良いでしょう。不要なローンの見直しや、複数ある借り入れを一つにまとめると管理しやすくなります。

【自動車ローンの借り換え】借り換えのタイミング

自動車ローンの借り換えを検討するタイミングは、以下が挙げられます。

- ライフステージが変わった時(出産や退職した場合など)

- キャリアアップした時

- 収入が大幅に増減した時

- 借り換えのアドバイスを知人から受けた時

特に、退職予定が見込まれる場合は、退職前に自動車ローンの借り換えを行うと良いでしょう。また、自動車の価値が高い早めのうちに、借り換えをおこなった方がお得になるケースもあります。

生活の変化に合わせて、都度現在の自動車ローン内容を見直すようにすると良いでしょう。

【自動車ローンの借り換え】仮審査やシミュレーションおすすめ3選

自動車ローンを借り換える際は、金利の低さ、借り入れ可能額、返済期間の長さ、申し込みのしやすさなどが大切なポイントに。ここからは、おすすめの銀行3選をご紹介します。

東京スター銀行「スターマイカーローン」

金利:年1.5%~3.8%

融資限度額:10万円以上500万円以下(1万円単位)

返済期間:1年以上10年以内(1年単位)

ローン手続きのための来店は不要、インターネットで完結できます。他社での残価設定型ローンを利用している方でも借り換え可能。WEBサイトは、返済額の目安やチャットサービスなどが充実しています。

横浜銀行「マイカーローン」

金利:年0.9%~2.4%(変動金利型)

融資限度額:10万円以上1,000万円以内

返済期間:1年以上10年以内

原則、神奈川県・東京都・群馬県主要市に居住またはお勤めの方であれば、来店不要でWEB完結が可能。充実したシミュレーションサイトもあります。最短翌日には、仮審査の結果が返ってくるため、お急ぎの方に便利です。

三井住友銀行「マイカーローン」

金利:年 4.475%(変動金利型・優遇あり)

融資限度額:10万円以上300万円以内(1万円単位)

返済期間:1年以上10年以内(1ヵ月単位)

大手都市銀行のため安心感があり、全国に支店があります。公式サイトにて、ローンシミュレーションも容易にできて便利。また、住宅ローン契約者は、金利の優遇が受けられ、金利が下がります。ローン契約機にて申込及び契約ができ、家族名義の車でも自動車ローンを申し込むことができます。

自動車ローンの借り換えはクラウドローンがおすすめ

クラウドローンは、融資を探している人と、融資をしたい金融機関を結びつけるマッチングプラットフォーム。このサービスを使えば、一度で複数の金融機関へ借り換えの申請を行うことができます。申請後は、各金融機関の提案する金利や条件を簡単に比較することができるため、ご自分にとって最適な融資条件を見つけることができるでしょう。

さらには、外出する必要もなく、申し込みから審査、契約までオンラインで手軽に完結できて便利です。無料診断ツールも、最短3分で結果が出るため、お忙しい方でも効率的に自動車ローンの乗り換え先を探せます。

自動車ローンの借り換えは試算をまずは試してみよう

自動車ローンの借り換えを考える場合、メリットとデメリットをよく理解し、自分の経済状況に合わせて試算することが肝心です。金利が下がれば、月々の返済額も減り、生活に余裕が生まれるメリットもありますが、一方、手間や時間、手数料がかかるといったデメリットも発生します。

クラウドローンを活用すれば、ご自分にとって最適な自動車ローンの借り換え先を見つけることができるでしょう。まずは、無料診断やシミュレーションからお試しください。

「どの銀行が融資をしてくれるか分からない」をクラウドローンが解決

クラウドローン(https://pre.crowdloan.jp/)は、個人が銀行から低金利でマイカーローン、教育ローンなどの融資を受けられる国内唯一のプラットフォームです。

融資の目的や時期、金額などをクラウドローンに登録すると、各銀行が融資可能な金額や金利のプランの直接提案してくれます。時間と労力をかけずに複数の銀行からより条件のよい融資を見つけることができます。

詳しくはこちら

自動車ローンの借り換えは、金利の節約や返済計画の見直しに有効ですが、手続きの不明点や抵抗感を持つ方も少なくありません。この記事では、借り換えのメリットやデメリット、具体的な申し込みの流れ、おすすめの金融機関について詳しく説明しています。借り換えによって毎月の返済額を減らす方法や、資金計画の最適化が図れるため、自動車ローンの借り換えを検討している方にとって役立つ情報が満載です。