リフォームローン選びのポイント解説【低金利・担保・繰り上げ返済手数料など】

2023年02月02日

築年数が経過した住宅での暮らしをより快適にするために、増・改築や修繕、バリアフリー化など、リフォームを希望する人は少なくありません。リフォーム費用が高額で貯蓄から賄うのが難しい場合は、リフォームローンを利用するのもおすすめです。

この記事では、ローンを利用する場合に注目すべき金利や、担保の有無による違いなどを解説しながら、リフォームローン選びのポイントを徹底紹介します。費用を抑えるために知っておきたい減税制度、低金利なリフォームローンの探し方なども必見です。

目次

リフォームローンは住宅の増改築や修繕に使えるローン

リフォームローンとは、住宅の増・改築や修繕など、使途をリフォームに特化しているローン商品です。住宅ローンに比べ、最大借入額は低めで、金利はやや高くなる傾向がありますが、手続きも簡単で審査にも比較的通りやすいのが特徴です。

リフォームローンが利用できる主な用途は、以下の通りです。

- 中古住宅を購入してリノベーションする

- 傷んできたマイホームの外構を修繕

- 家族の介護のためのバリアフリー工事

- 太陽光パネルの設置

- システムキッチン、システムバス、トイレなどの住宅関連設備

- 耐震・防災強化

など

水回りや内装・外装修繕など、部分的なリフォームの費用相場は数十万〜250万円程ですが、間取りを変えるなどの大掛かりな工事になると、1,000万円以上の高額な費用が必要になる場合もあります。

費用が1,000万円を超えるような工事の場合は、一般的な無担保型リフォームローンでの借入は難しい場合があります。その場合は、有担保型リフォームローンや、住宅ローンを利用することも可能です。

リフォームローンと住宅ローンの違い

| リフォームローン | 住宅ローン | |

| 借入可能額 | 500~1,500万円程度 | 1億円までなど |

| 金利 | 2~4%程度 | 0.5~2%程度 |

| 返済期間 | 10~15年以内など | 最長35年 |

| 金利水準 | 住宅ローンより高め | 低い |

| 担保 | 基本的に無担保(有担保も選べる) | 有担保 |

| 審査 | 住宅ローンより通りやすい | 厳しい |

| 融資までの期間 | 数日~1・2週間程度 | 1ヵ月前後 |

リフォームローンと住宅ローンには、どのような違いがあるのでしょうか。金利や借入可能額、返済期間、融資までの期間などに注目し、それぞれの特徴を詳しくみていきます。

リフォームローンは住宅ローンより手軽に利用できる

リフォームローンは、基本的に無担保で借入することができます。そのため、住宅ローンよりも審査に通りやすく、提出書類も少なく手軽に利用できるローンです。

担保とは、債務者がローン返済不能となってしまった場合に、返済を保証する物(または人)のことを指します。万が一返済不能となった場合、債権者はこの担保を換金することで、債務を回収することになります。

住宅ローンの場合、数千万円以上の金額を借入し、35年など長期にわたって返済することになるため、担保が必要になります。建物や土地が担保となることが一般的で、金融機関は抵当権を設定します。抵当権とは、担保となっている不動産を売却することで債権を回収できる権利のことをいいます。

無担保であれば、ローンの返済が滞ってしまったとしても、家を失うといったリスクはありません。

借入可能額が少なく返済期間も短いといった特徴から、小規模な工事の場合にはリフォームローンが向いているといえます。

住宅ローンは諸費用は高いが低金利

住宅ローンは、住宅の購入だけでなくリフォームにも利用することができます。審査は厳しくなりますが、有担保となるため、リフォームローンよりも低金利で高額な資金を借入することができます。

ただし、抵当権設定のため、登録免許税のほか、司法書士への依頼に係る費用として5~10万円程の出費が別途発生することに注意しましょう。

また、ローンの申し込み時には提出書類が多く、借り入れまでに時間がかかってしまうデメリットがあります。全面リノベーションなど、借入金額も多く大規模なリフォームの利用に向いているのが住宅ローンといえます。

リフォームローンの金利相場は2~4%

2023年1月現在、無担保型リフォームローンの金利相場は2~4%程度となっています。利率が3%以下であれば低金利といえるため、複数の銀行ローンの金利を比較して、より低金利なローンを選択するのがおすすめです。

なお、金利には「変動金利」と「固定金利」があり、それぞれに特徴があります。返済計画や貯蓄計画などを踏まえた上で、自分に合った金利タイプを選択することが大切です。金利タイプについてはローン選びのポイントにもなりますので、次項でも詳しく解説します。

低金利だけじゃない!リフォームローン選びのポイント

リフォームローンを選ぶ際には、利率以外にも、ローンの種類や申し込み方法など、注目すべきポイントがいくつかあります。

希望に沿ったローンを探すために、是非お役立てください。

①無担保・有担保はリフォームの規模で選ぶ

| 無担保型 | 有担保型 | |

| 最大借入額 | 500~1,000万円程度 | 1,000万~1億円程度 |

| 最長借入期間 | 10~15年程度 | 35年程度 |

| 金利相場(変動金利) | 2~4%程度 | 0.5〜1%程度 |

リフォームローンを選ぶ際にまず抑えておきたいのが、有担保型と無担保型ローンの違いです。表からもわかるように、有担保型の場合は最大借入金額も大きく、返済期間も長くなり、低金利という特徴があります。

なお、抵当権の設定費など諸費用が別途発生すること、審査が厳しく借入までに期間も要することが注意点です。

一方で、無担保型の場合は最大借入額が1,000万円程度で借入期間も短いことから、水回りの修繕など、数百万円程度のリフォームに向いています。

間取りの変更を伴うような大規模リフォームの場合は費用も高額になるため、有担保型ローンがおすすめです。

②低金利で選ぶなら変動金利、返済期間が長く安定性を求めるなら固定金利

金利タイプは、変動金利と固定金利から選べる場合と、どちらかだけを取り扱っている場合があります。どちらかを扱っている場合は、リフォームローンでは変動金利の方が多い傾向にあります。

なお、変動金利と固定金利にはそれぞれにメリット・デメリットがあります。

変動金利は、景気によって金利が左右されるものであるのに対し、固定金利は返済が終わるまで利率が一定で変わることがありません。

低金利状態が続く場合、変動金利の方が返済総額を抑えることができる可能性がありますが、返済期間が長ければ金利上昇のリスクがあるといえます。返済期間が短期で済むのであれば、金利上昇リスクは少ないため変動金利がおすすめです。返済期間が長期になる場合は、金利が上昇した場合に備えて貯蓄計画をしっかり立てておくことが大切です。

固定金利は金利が上昇することがないため、返済期間が長期であっても安心感があります。また、低金利のローンを契約すれば、総返済額を抑えることができ、返済計画も立てやすいメリットがあります。

変動金利と固定金利、それぞれの特徴を踏まえ、自分に合った金利タイプのローンを選びましょう。

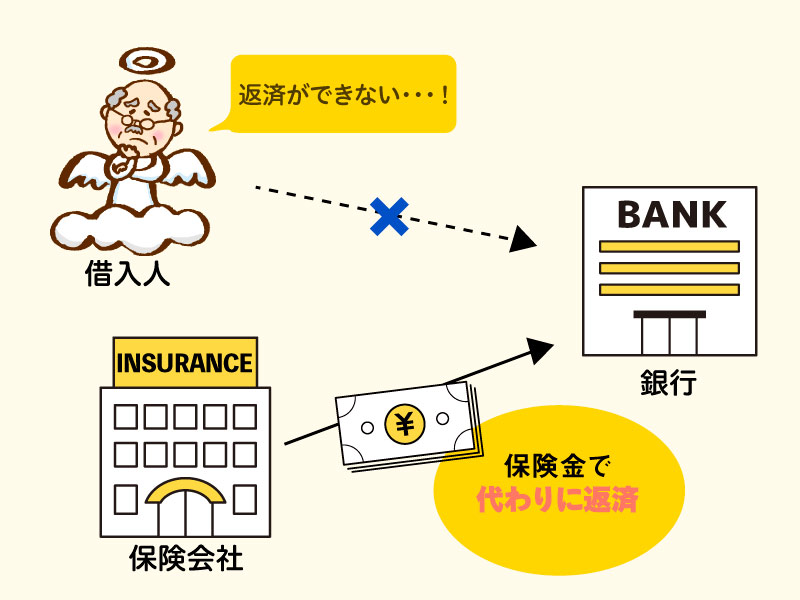

③万一に備えるなら「団体信用生命保険付き」

団体信用生命保険(団信)とは、ローン契約者に万が一のことがあり、返済が不可能な状況(死亡・高度障害など)となった場合に、生命保険会社から金融機関へローンの残債務を返済するというものです。

団信が付いていないと、契約者が亡くなった場合、契約者の家族に返済が引き継がれることとなります。団信付きのリフォームローンを選べば、もしものことがあってもローンが残らないため安心です。

金融機関によって、原則団信加入となる場合、金利に上乗せするかたちで団信が付けられる場合、がん保険特約付き団信などが付けられる場合などがあります。そのため、団信を付けた時の適用金利で比較し、選択することが重要です。

なお、申し込み時に病気を抱えている場合や既往歴などによっては、団信に加入できない場合があります。その場合は、原則団信加入のリフォームローンには申し込むことができないため、注意が必要です。

④繰り上げ返済予定なら手数料無料のリフォームローンを選ぼう

繰り上げ返済とは、毎月の返済額とは別に、臨時的に元金を返済する方法です。元金を前倒しで返済すれば、その分の利息も減るため、ローンの返済期間短縮や、月々の返済額を軽減することができます。

繰り上げ返済は基本的にいつでも行うことができますが、時期は早く、金額も大きいほど後の負担を軽減できます。なお、金融機関やローンの種類によって、繰り上げ返済手数料がかかる場合や、最低返済額が異なる場合があります。

手数料が無料であれば、こまめに繰り上げ返済することで、無理なく返済総額を減らせます。なお、手数料がかかる場合は、負担を抑えるためにも、ある程度お金がまとまったタイミングで繰り上げ返済を行うのが望ましいでしょう。

⑤銀行に行く時間が取れない方はWebで完結可能なリフォームローン

ネット銀行の他にも、ローン申し込みから融資の実行まで、web完結できる銀行が多くあります。web完結のリフォームローンは、自宅にいながら申し込みができる手軽さと、自宅から銀行までの距離を考慮する必要がないため、銀行の選択肢の幅が広がるといったメリットがあります。

一方リフォームローンについて相談しながら申し込みをしたい場合は、対面での申し込みが可能な銀行を選択しましょう。

⑥店頭金利だけでなく適用金利で選ぶ

リフォームローンの金利をチェックする際には、適用金利に注目しましょう。

適用金利とは、店頭金利(基準金利)から割引や優遇を受けて引き下げられた金利で、実際のローン返済額を計算する際に適用されるものです。

住宅ローン利用中の銀行での契約や、給与口座振込指定の利用、webからの申し込みなどで、金利優遇を受けられる場合もあります。そのため、複数のローンを適用金利で比較し、より低金利なローンを選択するのがおすすめです。

⑦手軽に利用したいなら信販系リフォームローンも検討

銀行リフォームローンの他にも、リフォーム会社提携の信販会社ローンがあります。

信販系リフォームローンのメリットは、リフォーム会社経由で申し込みができるため手間がかからない点、銀行に比べ審査が通りやすく、借入までスピーディーといった点などが挙げられます。デメリットは、金利が高めである点です。

信販系ローンは本来、総量規制に注意が必要ですが、リフォームローンは総量規制の対象外となるため、年収の3分の1を超える金額の借入も可能です。借入限度額は、信販会社によって異なりますが500万円程となります。

急を要する工事などで、費用も莫大でない場合は、手軽に利用できる信販会社ローンも検討してみましょう。

費用を抑えるなら減税制度や給付金も活用

住宅ローン控除は、リフォームローンを利用する場合でも受けることができるのはご存じでしょうか。特定のリフォームに使える減税制度や、補助金についてもご紹介します。

10年以上のローンを組むなら住宅ローン控除を活用

住宅ローン控除とは、年末の住宅ローン残高の0.7%の額を所得税から控除する制度です。最大借入額2,000万円までの利用で、控除期間は10年間、最大140万円の控除が可能となります。住宅を購入した場合だけでなく、リフォームをするために住宅ローンやリフォームローンを契約した場合にも利用することができます。

なお、適用可能なのは2022(令和5)年1月1日から2025(令和7)年12月31日までの間にリフォーム完了・入居した場合であることに注意しましょう。

リフォームで住宅ローン控除を受ける場合の主な適用条件は以下の通りです。

- 自己所有かつ自ら居住する住宅におこなうリフォームであること

- リフォーム工事後の床面積が50㎡以上であること

- ローンの返済期間が10年以上あること

- その年の合計所得金額が2,000万円以下であること

- 対象となる改修工事費用から補助金等の額を引いた金額が100万円以上であること

また、対象となるリフォーム工事は以下の通りです。

- 増築、改築、大規模修繕、大規模な模様替え

- 居室、キッチン、浴室、トイレ、洗面所、玄関、床や壁におこなう修繕工事

- 耐震リフォーム

- バリアフリーリフォーム

- 省エネリフォーム

- 三世帯同居対応化リフォーム

- 長期優良住宅化リフォーム

適用条件に当てはまるようであれば、必ず確定申告を行い、控除を受けましょう。

特定のリフォームにはリフォーム減税が使える

2023年居住開始が対象となるリフォーム減税は、次の5種類となります。下記の工事であれば、ローンを組んでいなくても所得控除を受けることができるため、自己資金でリフォームを行う場合にもおすすめの制度です。

- 耐震リフォーム

- バリアフリーリフォーム

- 省エネリフォーム

- 三世代同居リフォーム

- 長期優良住宅化リフォーム

対象工事のうち、耐震リフォームのみ住宅ローン控除との併用が可能となります。

控除率は、必須工事で費用相当額の10%、同時におこなう工事と限度額を超えた必須工事は最大5%の控除を受けることができます。

控除対象限度額は、工事内容に応じて定められています。

リフォーム内容によっては補助金がもらえることも

リフォームの工事内容によっては、国や自治体から補助を受けることができる場合もあります。

ここでは、国の補助事業である「こどもエコすまい支援事業」をご紹介します。

こどもエコすまい支援事業は、子育て世帯や若者夫婦世帯を対象にした、高い省エネ性能(ZEHレベル)を有する新築住宅購入の補助支援や、住宅の省エネ改修等を行う場合に、全ての世帯が補助を受けることができる取り組みです。

リフォームでこの事業の補助を受ける場合は、住宅の所有者等がこどもエコすまい支援事業者と契約し、対象となるリフォーム工事をすることが要件となっています。補助額は、工事内容や省エネ基準レベルなどによって異なります。1戸あたりの補助額上限は30万円ですが、子育て世代または若者夫婦世帯が自ら居住する住宅に行うリフォームの場合は、最大60万円まで引き上げられます。

- 子育て世帯とは:申請時点において、2004年4月2日以降※に出生した子を有する世帯。(※令和5年3月31日までに建築着工するものについては、2003年4月2日以降に出生)

- 若者夫婦世帯とは:申請時点において夫婦であり、いずれかが1982年4月2日以降※に生まれた世帯。(令和5年3月31日までに建築着工するものについては、1981年4月2日以降に出生)

リフォーム費用を抑えたい場合は、状況に合う補助制度をチェックし、積極的に活用してみましょう。

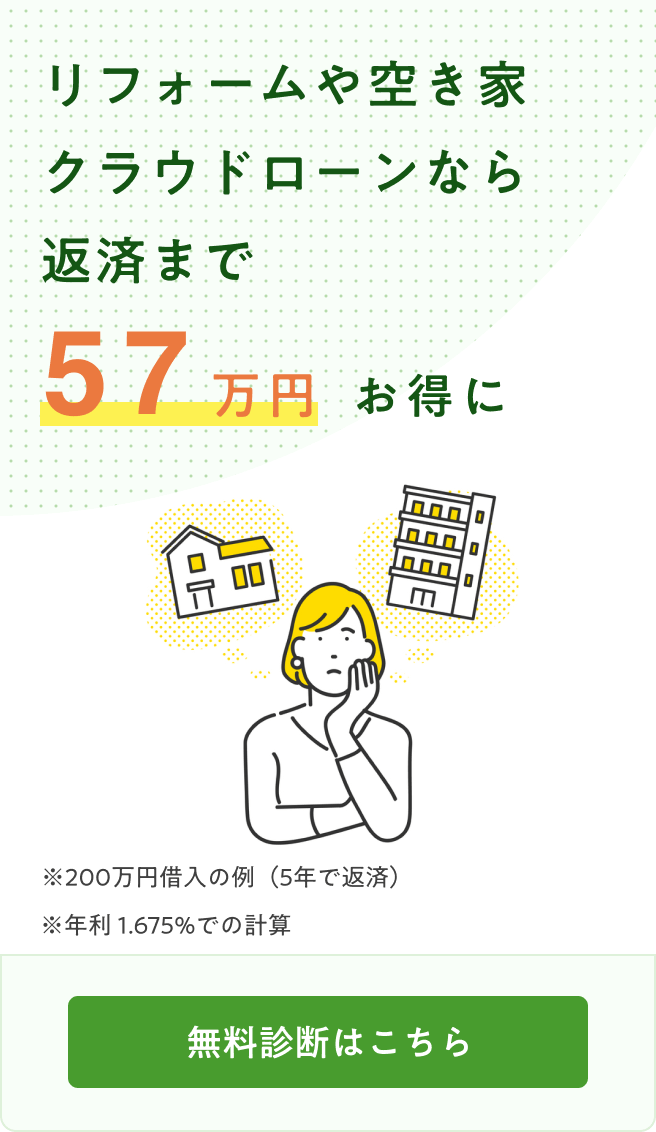

低金利なリフォームローン探しはクラウドローンが便利

リフォームローンは、住宅ローンに比べ金利が高い傾向にありますが、銀行では比較的低金利で安心なものも多くあります。より低金利なローンを選ぶためには、複数の銀行を比較するのがおすすめです。

とはいえ、多くの銀行から自力でローンを探し出すのは手間も時間もかかってしまいます。そんなときに便利なのが「クラウドローン」です。クラウドローンとは、簡単な登録を行うだけで、複数の銀行から希望ローンの一括提案を受けることができる、融資マッチングプラットフォームです。

自分が重視したいポイントをチェックし、クラウドローンを活用して希望のローンを見つけましょう。

自分に合った低金利のリフォームローンを選ぼう!

どんな住宅でも経年劣化は避けることができず、より快適に長く住み続けられるようにするためには、リフォームが必要になります。

リフォームローンを利用する場合は、後の負担を軽減するためにも、低金利で自分に合った内容の商品を選び、返済・貯蓄計画をしっかりと立てることが大切です。

現在資金が無いからといって、リフォームを断念することはありません。無理なく計画的にリフォームローンを利用し、住まいの理想を叶えましょう。

「どの銀行が融資をしてくれるか分からない」をクラウドローンが解決

クラウドローン(https://pre.crowdloan.jp/)は、個人が銀行から低金利でマイカーローン、教育ローンなどの融資を受けられる国内唯一のプラットフォームです。

融資の目的や時期、金額などをクラウドローンに登録すると、各銀行が融資可能な金額や金利のプランの直接提案してくれます。時間と労力をかけずに複数の銀行からより条件のよい融資を見つけることができます。

詳しくはこちら

築年数が経過した住宅のリフォームには、高額な費用がかかることがありますが、リフォームローンを利用すれば、その負担を軽減できます。リフォームローンは、無担保で手続きも簡単で審査も比較的通りやすいため、中古住宅のリノベーションや家族の介護のためのバリアフリー工事など、さまざまな用途に活用できます。また、リフォームローンの特徴や選び方について詳しく解説しました。金利や返済期間、担保の有無などを考慮して、自分に合ったローンを選ぶことが大切です。さらに、繰り上げ返済や団体信用生命保険の加入など、返済計画や安心感を考える上でも重要なポイントです。