日本学生支援機構奨学金の第一種と第二種の違いは?教育ローンと併用できる?

2023年04月25日

日本学生支援機構の奨学金は、進学後の学生生活を安定的に支える便利な制度です。奨学金には複数の種類があり、それぞれ申し込み条件や内容も異なります。

この記事では、奨学金の解説に加え、学費の負担を軽減する教育ローンについても紹介します。また、奨学金と教育ローンの特徴を比較し、それぞれのメリット・デメリット、併用について解説します。

目次

日本学生支援機構(JASSO)とは?

日本学生支援機構は「国内で学ぶ学生などが、安心して学業に励むために必要な環境を整備し、次世代を担う人材育成に貢献すること」を目的としています。

2004年に、日本育英会、日本国際教育協会、内外学生センター、国際学友会、関西国際学友会が合併し、文部科学省管轄の独立行政法人として設立されました。

「奨学金事業」「留学生支援事業」「学生生活支援事業」という3つの学生支援事業を展開しており、合併前の各組織がおこなっていた事業を総合的に取り組んでいます。

日本学生支援機構の奨学金は4種類

日本学生機構の「令和2年度 学生生活調査」によると、大学生のほぼ2人に1人の割合で奨学金を利用していることがわかっています。奨学金の利用率が上がっている要因のひとつは、学費の値上げです。国立大学は数年おきに段階的な値上げ、公立・私立大学では毎年少しずつ値上げがあり、家計の負担も大きくなっています。

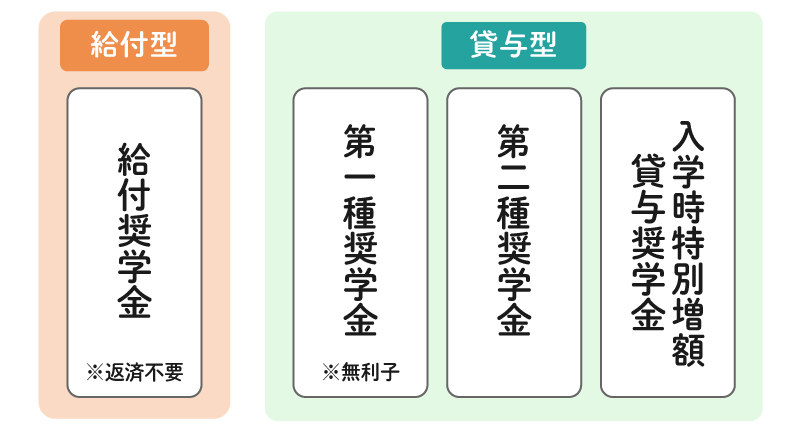

日本学生支援機構の奨学金種類

日本学生支援機構の奨学金には「給付型」と「貸与型」の奨学金がありますが、特に貸与型の利用が増えています。貸与型は3種類で「第一種奨学金」「第二種奨学金」「入学時特別増額貸与奨学金」です。給付型奨学金と併せてそれぞれの内容をみていきましょう。

給付型奨学金は返済不要

給付型は返済が不要な奨学金です。給付型奨学金を受けることができれば、入学金や授業料の免除・減額を受けられます。費用面での不安や負担が減るため、より安心して学業に専念できるでしょう。

ただし、給付型を利用するためには「成績の基準」「指定の学校への在籍」「家計の基準」「資産の基準」といった4つの条件を満たしている必要があります。これらの条件から外れたときは、在学中であっても奨学金が打ち切られることがあるので注意しましょう。選考においては「成績」と、面談・レポートなどで「学ぶ意欲」も評価されます。

第一種奨学金は無利子で借りられる

貸与型のひとつである第一種奨学金は、無利子で借りられます。しかしそのぶん採用基準が厳しく、成績が優秀かつ経済的に就学困難な方が対象です。

大学で利用する奨学金の場合、進学前の予約採用であれば「高等学校等における申込時までの全履修科目の評定平均値が、5段階評価で3.5以上であること」が学力基準となっています。家計基準では、3人世帯であれば給与所得が657万円、給与所得以外が286万円未満といった収入・所得の目安があります。

進学先の大学などで申し込む在学採用もあり、予約採用とは基準が異なります。進学前の審査で不採用でも、在学採用で通る可能性もあるので、再びチャレンジしてみるのも良いでしょう。

第二種奨学金は利子と合わせて返済

第二種奨学金は有利子ですが、低金利で借りることができます。第一種奨学金に比べると基準が緩やかなので、こちらを利用する方が多いです。

学力基準としては、高等学校または専修学校(高等課程)の成績が平均水準以上と認められる方・特定の分野で優れた資質能力があると認められる方などが挙げられます。収入・所得の目安は、3人世帯で給与所得が1009万円、給与所得以外が601万円未満となり、第一種奨学金より家計基準のハードルも下がります。

在学中は無利子で、利子が発生するのは卒業後となります。利率は経済情勢によって変動しますが、上限は3%でこれを超えることはありません。例えば、2023年3月貸与終了の場合、利率固定方式では0.905%、利率見直し方式で0.3%です。卒業後、利息分と借りた金額を合算し、返済することになります。

入学時特別増額貸与奨学金は国の教育ローンが借りられなかった人向け

入学時特別増額貸与奨学金とは、第一種または第二種奨学金の初回振込時(入学月)に限り、奨学金月額を増額して貸与してもらえる有利子の奨学金です。日本政策金融公庫の「国の教育ローン」に申し込みはしたけれど、利用できなかった世帯の学生・生徒を対象としています。

この制度の注意点としては、入学前の貸与ではないこと、入学時特別増額奨学金だけの貸与は不可能であることです。また第二種奨学金に比べると金利は高くなります。例えば、2023年3月貸与終了であれば利率高低方式で1.105%、利率見直し方式で0.5%です。

入学前にまとまった費用が必要な場合は、ろうきん(労働金庫)の入学時必要資金融資を活用するのもひとつです。これは、入学時特別増額貸与奨学金に採用された方が、増額貸与分と同額を入学前に貸し付けてもらえる制度です。必要に応じ、ろうきんの窓口で相談してみましょう。

日本学生支援機構奨学金のメリット・デメリット

日本学生支援機構の奨学金を利用する上では、メリットだけでなく注意点もあります。それぞれを理解した上で申し込みましょう。

日本学生支援機構奨学金のメリット「在学中は利息が付かない」

メリットとしては、在学中に利息が付かない点と、なんといっても低金利な点が挙げられます。有利子の第二種奨学金であっても、教育ローンより低金利です。在学中は学業に専念でき、先々の負担も抑えられるのは大きなメリットといえるでしょう。

日本学生支援機構奨学金のデメリット「学力基準がある」

注意しなければならないのは、学力などの基準を満たしていないと利用できない点です。在学中に基準から外れた場合には、給付や貸付が停止される可能性もあります。

また、返済は保護者ではなく子ども自身がおこなわなければならないのもデメリットといえます。卒業後、月々の返済額が大きく生活が苦しくなってしまうケースもあるため、返済額は事前にしっかり把握しておくことが大切です。

さらに、申し込み時期が限られていることも要注意です。大学進学前の予約採用であれば、申し込みは高校3年生の春頃になります。申し込み期限を過ぎてしまうと予約採用を諦めなければならないことになるので、奨学金を検討する場合は早期に行動しましょう。

日本学生支援機構奨学金の申し込み方

日本学生支援機構の奨学金には、進学前に申し込む予約採用と進学後に申し込む在学採用があります。大学で奨学金を受ける場合、予約採用であれば前述のとおり高校3年生の春頃に高校を通じて申し込むことになります。

在学採用で申し込む場合は、在学している学校の奨学金窓口に申し出る必要があります。貸与型奨学金は毎年春、給付奨学金は原則毎年春と秋に奨学生を募集しています。

日本学生支援機構の奨学金は教育ローンと併用可能

| 教育ローン | 奨学金 | |

| 提供機関 | 日本政策金融公庫や銀行などの民間金融機関 | 日本学生支援機構など |

| 利用者 | 主に保護者 | 学生本人 |

| 申し込み時期 | いつでも可 | 決められた時期 |

| 借り方 | 一括借入(都度借入タイプを取り扱う銀行もあり) | 毎月定額 |

| 最大借入額 | 日本政策金融公庫:350万円(一定の条件で450万円) 民間金融機関:500~1,000万円程度 | 奨学金や学校の種類、通学形態により異なる 例:第一種奨学金 私立大学自宅外通学 64,000円 |

| 金利 | 日本政策金融公庫:固定1.95%(一定の条件で1.55%) 銀行:変動または固定金利1.5~3.5%程度 | 第一種:無利子 第二種:上限3%(2023年3月貸与終了は利率固定方式0.905%、利率見直し方式0.3%) |

| 返済開始時期 | 翌月から(在学中は利子のみも可) | 卒業後 |

日本学生支援機構の奨学金に加え、教育ローンも学費などの費用に充てることができる便利な方法です。奨学金だけでは費用がまかなえない場合は、教育ローンを併用することも可能です。ここではそれぞれの特徴を比較しています。

教育ローンは入学前の借入が可能

奨学金は学生本人が借りるものであるのに対し、教育ローンは基本的に保護者が借りるものです。必要な金額を一括で借りるのが一般的で、申し込み時期に決まりはないため、入学前でも借りられます。

日本政策金融公庫の国の教育ローンのほか、銀行などの民間金融機関でも教育ローンを扱っています。民間金融機関では、一括借入以外にも都度借入型を選べたり、私立大医学部向けに最大借入額を引き上げたローンを扱う銀行もあります。ほかにも団信(団体信用生命保険)を付けられるなどさまざまな内容の教育ローンがあるため、自分に合ったタイプを選べるメリットがあります。

また、在学中は「元金据置」の返済にできる銀行もあります。元金据置とは、一定期間元金の返済はせずに利息分のみを返済することで、その期間の負担を軽減する返済方法です。卒業後の負担は増えてしまいますが、在学中の負担をどうにか軽減したいという場合には検討してみるのもひとつです。

日本学生支援機構の奨学金は毎月一定額が振り込まれる

奨学金は毎月一定額が振り込まれるのが特徴です。定期代や下宿費用など毎月発生する費用に充てることもでき、本人が計画的に使えるメリットがあります。

ただし、入学前に申し込む予約採用であっても、給付・貸与の開始は入学後となります。国の教育ローンを借りられなかった方向けの入学時特別増額貸与奨学金もありますが、入学金など入学前に必要な費用はほかの方法で用意する必要があります。

そんな場合にはろうきんの入学時必要資金融資金や、教育ローンを活用するのもひとつです。これらと奨学金を併用する場合はそのぶん後の返済額が増えることになるため、返済計画をしっかり立てておくことも大切です。

日本学生支援機構の奨学金は併用貸与も可能

日本学生支援機構では、2つの奨学金を併用する「併用貸与」が利用できます。

併用できるのは、「給付型と貸与型」「第一種奨学金と第二種奨学金」「入学時特別増額貸与奨学金と給付型または貸与型」です。利用基準がそれぞれ異なるため、成績や収入などによっては併用できない場合もあります。

学費の値上がりもあり、ひとつの奨学金だけでは学費をまかないきれず併用貸与を利用する方も増えています。併用貸与は学費の負担を軽減できる便利な方法ではありますが、そのぶん卒業後の返済負担が増えてしまうことには注意する必要があります。

低金利の教育ローンはクラウドローンで探そう

奨学金は入学後の学生生活を安定的にサポートする便利な制度ですが、入学金など入学前に必要なまとまったお金をカバーすることはできません。入学前だけでなく、入学後の負担を少しでも減らしたい場合には、教育ローンの利用もおすすめです。

前述のとおり、国の教育ローンのほかにも民間の金融機関が扱うさまざまな内容の教育ローンがあります。銀行の教育ローンを選ぶ際には、複数の銀行を比較し、より低金利な商品を選ぶことが望ましいでしょう。そんなときにおすすめなのが「クラウドローン」です。

クラウドローンは、希望のローン内容を登録しておくだけで、複数の銀行から希望に沿ったローン提案を受けられる、融資マッチングプラットフォームです。低金利で自分にぴったりの教育ローンを探し出すには、クラウドローンの活用が近道になるでしょう。

日本学生支援機構の奨学金と教育ローンは賢く併用しよう

学生時代は、資格の取得など、将来的に社会で役立つ知識や技術を身につけられるチャンスのときでもあります。学業に専念し学校生活を有意義に過ごすためにも、経済的な負担を減らしたいという思いを持つのは当然です。

奨学金の単独利用だけでは費用をまかなえない場合は、教育ローンと併用するのも良いでしょう。その場合は、将来の返済負担を抑えるためにも低金利な教育ローンを選ぶのが望ましいです。ただし、奨学金も教育ローンも必ず利用できるとは限らないため、進学費用は計画的に貯蓄しておくことも大切です。

「どの銀行が融資をしてくれるか分からない」をクラウドローンが解決

クラウドローン(https://pre.crowdloan.jp/)は、個人が銀行から低金利でマイカーローン、教育ローンなどの融資を受けられる国内唯一のプラットフォームです。

融資の目的や時期、金額などをクラウドローンに登録すると、各銀行が融資可能な金額や金利のプランの直接提案してくれます。時間と労力をかけずに複数の銀行からより条件のよい融資を見つけることができます。

詳しくはこちら

日本学生支援機構の奨学金は、学生生活を安定的に支える便利な制度です。記事では、給付型と貸与型の奨学金について解説し、教育ローンとの比較も行っています。給付型は返済不要であり、貸与型は低金利で返済が可能です。また、教育ローンは保護者が借りる一方、奨学金は学生本人が利用します。両者を併用することも可能で、それぞれの特徴を活かしながら、学費負担を軽減できます。将来の返済負担を考慮し、計画的な選択が重要です。