ローン審査に通る確率を高めるには?審査の基準や対策を徹底解説

2024年04月01日

銀行などの金融機関からローン契約に基づいて借り入れたお金は、毎月一定の金額に利子を上乗せして返済していきます。銀行は、貸し出したお金を確実に返済してもらうため、貸し出す前に借主の返済能力を調査します。それがローンの審査です。ローン審査を通過しなければお金を借りることはできません。そこで、今回は審査を申し込む際に知っておきたい基礎知識や、審査が通過しやすくなるためのコツを詳しく紹介します。

目次

【審査に通るための基礎知識】なぜ審査が必要?

審査が不要なローンは存在しません。「審査不要でお貸出しOK」という広告を目にすることがあるかもしれませんが、そのような業者からお金を借りてしまうと、犯罪やトラブルに巻き込まれてしまうリスクが高まりますので注意が必要です。

では、なぜローンを借りる際に必ず審査を通る必要があるのでしょうか。

法律で定められた義務

2010年6月、貸金業者に関する規制などを定めた「貸金業法」が施行されました。貸金業法では、申込者の収入や勤務先、信用情報*に基づいて、返済能力を判断してから貸し出すことが義務付けられています。これは、金融機関が回収不能に陥る危険を防ぐとともに、利用者を多重債務などのリスクから守るためのものでもあります。

* 信用情報:国が指定する信用情報機関に登録された、過去のクレジットカードの支払いやローンの契約、返済状況などの情報です。

返済能力の確認

銀行、信用金庫、信用組合、労働金庫などは、貸金業者には該当しないため、貸金業法の対象にはなりません。これらの金融機関は、法律上、審査を行う義務はありません。しかし、返済能力のない人に貸し出すメリットはないため、貸金業者同様、基本的には審査なしで借りられるものはありません。特に銀行カードローンに関しては、過剰貸付防止の目的で銀行が自主規制を強化しており、審査がより厳しくなっています。

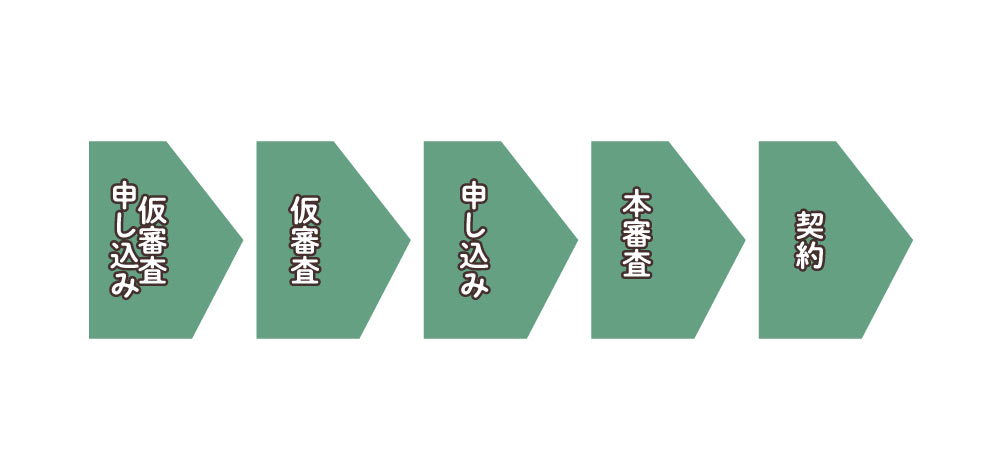

【審査に通るための基礎知識】ローン審査の流れ

ローンを借りる際の大まかな流れは以下の通りです。

まずはホームページや店舗で、氏名、年齢、収入、勤務先などの必要情報を入力(記載)し、仮審査に申し込みます。数時間〜数日後、審査の結果と、通過していれば本審査の申し込み方法の連絡が送られます。本人確認資料や収入確認書類などの必要書類の提出方法も合わせて送られてきますので、それに沿って本審査を申し込みましょう。本審査が通れば無事契約が成立し、融資が開始されます。

【審査に通るための基礎知識】審査基準

多くのローンは本審査の前に仮審査が行われます。では、それぞれの審査基準はどのようなものなのでしょうか。

仮審査の審査基準

事前審査、簡易審査と呼ばれることもある仮審査は、申し込み時に入力した情報(年齢、収入、勤務先や勤続年数、他社からの借入情報、過去の返済情報など)を数値化し、返済可能かどうかを機械的に審査します。どの金融機関も、審査の判断基準を公表していませんが、おおよそ以下の項目を確認していると思われます。

- 貸し出し可能な年齢か?

- 過去のローンで、強制解約や債務整理などのネガティブな記録が残っていないか?(信用情報を確認)

- 総量規制を超えていないか?

貸金業法に基づき、他のローンも含め、借入残高が年収の3分の1を超える場合は新たな借り入れはできません。これを総量規制と言います。一部対象外のローンを除き、貸金業者とのローン契約はこの総量規制で制限されます。貸金業法の対象ではない銀行系ローンも、総量規制にのっとって自主的に規制をおこなう傾向にあります。

本審査の審査基準

本審査では、人の目を通して申込内容に誤りがないか、本当に融資して良いかの最終チェックを行います。

- 仮審査の際の申告書類に誤り、または虚偽申告がないか?

- 申告された職場に本当に在籍しているか?(在籍確認)

- 暴力団関係者ではないか?

在籍確認は、申告された勤務先に電話をかけ、実際に勤務しているかの確認を取ります。電話ではなく、「在籍証明書」「雇用契約書」などで確認する金融機関もあります。また銀行系ローンは、暴力団関係者への融資を防ぐ目的で、警視庁データベースに照会し、暴力団関係者に該当しないかの確認を行います。

【審査に通るための基礎知識】信用情報とは?

信用情報とは、信用情報機関に登録されている、個人と金融機関との取引の記録です。ローン審査では必ず信用情報の照会が行われます。

クレジットカードや分割払いでの商品購入、各種ローンの契約や支払い状況等の取引事実が登録されており、長期間、または複数回返済が滞ったり、保証会社に代位弁済されていたり、クレジットカードの強制解約、債務整理などの記録があると、審査を通過することが難しくなります。

これらの情報は、返済完了日から5年間、カードローンであれば解約してから5年間(信用情報機関によっては10年)保存されます。既に借り入れているローンの契約内容も記録されていますので、その金額も含めて借入金額が年収の3分の1を超える場合も、審査を通過することは難しいでしょう。

【審査に通るための基礎知識】審査に必要な書類

仮審査で書類の提出を求められることはほとんどなく、仮審査通過後、本審査を申し込む際に書類を提出します。審査に必要な書類をあらかじめ用意しておくことで、スムーズに本審査に申し込むことができます。必要となる書類は、金融機関によって異なる場合がありますので、必ず取引金融機関に確認しましょう。

ビジネスローンの審査に必要な書類

法人と個人事業主とでは、提出する必要書類の内容が異なります。以下は、個人事業主がビジネスローンに申し込む際に必要な書類です。

- 代表者の本人確認書類(運転免許証、パスポート、マイナンバーカードなど)

- 収入証明書(確定申告書など)

- 納税証明書

- 許認可証(行政機関などから許可が必要な業種のみ)

- 印鑑証明書

- 事業計画書

収入証明書は、通常2〜3期分の提出を求められます。起業したばかりで決算を終えていない方は、前職の確定申告や源泉徴収票で申し込める金融機関を探してみましょう。

フリーローンの審査に必要な書類

フリーローンは、使い道が限定されない(事業目的や投資目的以外に限る)個人向けローンです。フリーローンの審査に必要な書類は以下の通りです。

- 本人確認書類(運転免許証、パスポート、マイナンバーカードなど)

- 収入証明書(確定申告書等など)

- 返済予定口座の通帳と届出印

収入証明書は、申込金額が50万円を超える場合のみ必要になります。

昨今は、ほとんどの金融機関の申し込みがWEBで完結します。必要書類も、写真をアップロードするだけで受け付けてくれるところが多くあり、実店舗に赴く必要が無く便利です。

教育ローンの審査に必要な書類

教育ローンは、子ども、又は本人の教育関係の費用のための利用に限定した目的別ローンです。教育ローンの審査に必要な書類は、主に以下の通りです。

- 本人確認書類(運転免許証、パスポート、マイナンバーカードなど)

- 収入証明書(確定申告書など)

- 在学もしくは入学が確認できる書類(学生証、合格通知など)

- 学費納付書など(学校等への振込金額、振込先が確認できる書類)

- 領収書、パフレットなど(諸費用の金額・用途が確認できる書面)

- 返済用口座の通帳および届出印

使用目的は、学費や入学金のみに限定しているローンから、部活動の遠征費や留学費など幅広く活用できるローンまで、金融機関によって様々です。それによって必要書類が異なる可能性がありますので、詳しくは金融機関に確認しましょう。

医療ローンの審査に必要な書類

医療ローンは、医療費の支払いに限定した目的別ローンです。保険適用の治療に限らず、美容ローンやレーシックなど、保険適用外の治療費にも利用できます。医療ローンの一般的な必要書類は以下の通りです。

- 本人確認書類(運転免許証、パスポート、マイナンバーカードなど)

- 収入証明書(確定申告書など)

- 資金使途確認資料

- 返済用口座の通帳および届出印

資金使途確認資料とは、医療機関からの見積書や診断書、治療計画書などです。

医療機関によっては信販会社と提携しているところもあり、病院の窓口でローンを申し込むことができます。信販会社のローンは銀行の医療ローンより金利が高い傾向にありますが、審査に時間がかからず手軽です。

審査に通る確率を上げるには?

希望したローンの審査を通るには、どのような点に気を付ければよいでしょうか。

希望金額を見直す

返済能力に見合った金額の借入を希望することで、審査を通過する可能性が上がります。また、返済可能な金額を借り入れれば、遅延することなく計画通りに返済し、信用度をあげることがでるので、次のローンの審査がより通りやすくなる、という利点もあります。

他社の借り入れは返済する

新しいローンに申し込む前に、既に借りているローンを整理しておきましょう。借入件数が多いと「生活が困窮している」というイメージを持たれてしまう可能性があります。

少額の借入であれば完済しておく、複数のローンを1件にまとめるなどの整理をしておくと、審査を通過する可能性が上がります。

申込内容を正しく入力する

他社からの借入金額を少なく記載する、年収を多めに記載する、などの虚偽の申告や、住所を申請してから転居した、電話番号を間違えた、などの申告の誤りは審査を滞らせ、場合によっては審査に落ちてしまうこともあります。必ず正しい情報を記載しましょう。

多重申込を避ける

複数のローンに同時に申し込むことは可能です、しかし、信用情報の履歴には半年間、情報を照会した記録が残ります。一度に複数のローンに申し込むと、照会履歴の情報が他の金融機関に渡り、警戒される可能性があります。

まとめて審査に申し込むならクラウドローンを活用しよう!

少しでも審査に通る可能性の高いローンを見つけたい、という方は、クラウドローンの活用がおすすめです。

クラウドローンは、提携の保証会社が事前に審査を行い、その情報を元に、複数の融資可能なローンの提案が届く、借りたい人と銀行を繋ぐマッチングサービスです。1回の審査で複数のローンを比較検討できるので、信用情報に残る照会履歴は1回だけです。より効率的に、希望に沿ったローンを見つけることができますよ。

審査に通るには計画的な準備が大切

スムーズに審査に通るには、自身の返済能力を把握し、確実な返済計画を立てる必要があります。正確な申請書の作成や、必要な書類の準備も大切です。ローンの申し込みは、しっかりと計画を立てて準備を進めましょう。

「どの銀行が融資をしてくれるか分からない」をクラウドローンが解決

クラウドローン(https://pre.crowdloan.jp/)は、個人が銀行から低金利でマイカーローン、教育ローンなどの融資を受けられる国内唯一のプラットフォームです。

融資の目的や時期、金額などをクラウドローンに登録すると、各銀行が融資可能な金額や金利のプランの直接提案してくれます。時間と労力をかけずに複数の銀行からより条件のよい融資を見つけることができます。

詳しくはこちら

ローンの審査プロセスは、貸し手と借り手の双方にとって重要です。この記事では、審査が必要な理由、審査に合格するための基礎知識、および審査をスムーズに進めるコツについて詳しく解説しています。金融機関が借り手の返済能力を確かめる方法や、審査を通過しやすくするための具体的なアドバイスが満載で、ローンを考えている方々にとって非常に有益な内容です。ローン申請前の準備に役立ててください。