教育ローン選びで比較すべきポイントは?低金利の教育ローンを選ぶおすすめの方法も解説

2022年10月17日

「子どもの進学を応援したい、でも金銭面が心配...」というご家庭では教育ローンを検討されることも多いはず。しかし、国の教育ローンと銀行の教育ローンのどちらを選べば良いのか悩んだり、数多くある銀行の教育ローンの中からどれを選べばいいのかと迷ってしまうこともあるでしょう。

そこで今回は、国と銀行、それぞれの教育ローンをポイントに分けて徹底比較。さらには、銀行の教育ローン選びで比較すべきポイントと、より低金利の教育ローンを選ぶおすすめの方法を解説します。

※1: 自宅外通学、 修業年限5年以上の大学(昼間部)、 大学院、 海外留学(修業年限3ヵ月以上の外国教育施設に留学する場合)のいずれかの資金として利用される方

※2:交通遺児家庭、母子家庭、父子家庭、世帯年収200万円(所得132万円)以内の方または子ども3人以上(注)の世帯かつ世帯年収500万円(所得356万円)以内の方

※子どもの人数が2人以内で一定の要件に当てはまる場合は990万円(790万円)まで緩和可能

目的のひとつに「教育の機会の均等」を掲げている国の教育ローンでは、前年度の世帯年収の下限ではなく上限に申し込み制限を設けているため、一定以上の年収の方は国の教育ローンを利用することができません。なお、世帯収入の上限額は子どもの人数によって異なり、上記のように設定されています。

銀行の教育ローンでは反対に、返済能力の有無が重要な審査基準となるため、安定した一定以上の収入がない場合には利用することができません。おおむね年収が200万円以下の場合では審査が通らないケースが多くあります。

目次

国の教育ローンと銀行の教育ローンを比較

| 国の教育ローン | 民間金融機関の教育ローン | |

|---|---|---|

| 借入限度額 | 子ども1人あたり350万円(一定の要件※1に該当する場合、上限450万円まで) | 金融機関ごとに異なる |

| 金利(令和4年10月1日現在) | 固定金利1.8%(一定の要件※2を満たす人は年1.40%) | 変動または固定金利国の教育ローンより高め |

| 受け取り方法 | 1年間に必要な額を一括で借り入れ | 一括または必要な都度借り入れ |

低金利で選ぶなら国の教育ローン

国の教育ローンの最大のメリットは、金利が1.8%(令和4年10月現在)と、銀行の教育ローンと比べて圧倒的に低めであること。金利の低さで教育ローンを選ぶなら、国の教育ローンが良いでしょう。 低所得家庭やひとり親家庭など一定の要件に当てはまる場合には、優遇制度を利用してさらに低い金利で借り入れることも可能です。また、低金利にも関わらず「固定金利」を採用しているため、ローン完済までの金利が変わらない点でも安心です。350万円以上必要なら銀行の教育ローン

国の教育ローンの借入限度額の上限は、子ども1人当たり350万円です。なお、一定の要件を満たす場合には、450万円まで借り入れることも可能です。よって、国の教育ローンは複数年に分けて融資を受けることができますが、その融資資金の合計は350万もしくは450万円以内に収めなければなりません。 そのため、これ以上の教育資金が必要となる場合には、銀行の教育ローンを検討しなければなりません。借入までの期間で選ぶなら銀行の教育ローン

入学金や自宅外通学のための引っ越し費用など、急ぎで資金が必要な時にすばやく対応できるのは銀行の教育ローンです。 国の教育ローンでは、審査結果が出るまで10日前後、融資が実行されるまでさらに10日前後、つまり、借入まで最短でも計20日程度がかかると言われています。一方、銀行の教育ローンの融資スピードは比較的早く、審査申込から数日から1週間もしくは最短で翌営業日に融資可能という金融機関もあります。使途の広さで選ぶなら銀行の教育ローン

教育ローンを、中学生以下の子どもや学校に関わるもの以外の教育資金として利用したいと考えている場合は、銀行の教育ローンを選びましょう。 国の教育ローンは、中学校卒業以上の子どもが高校や大学に進学あるいは在学するための教育資金に対応していますが、銀行の教育ローンは、幼稚園から大学までの子どもの教育に関する資金として広く利用することができます。中学・高校受験のための塾費用や習いごと、海外留学費用など幅広い用途に対応するプランも多く取り扱っている金融機関もあるようです。国の教育ローンには年収による申し込み制限がある

| 子どもの人数 | 世帯年収(所得)の上限額 |

|---|---|

| 1人 | 790万円(600万円)※ |

| 2人 | 890万円(690万円)※ |

| 3人 | 990万円(790万円) |

| 4人 | 1,090万円(890万円) |

| 5人 | 1,190万円(990万円) |

国の教育ローンと銀行の教育ローンのどちらがいい?

誰であってもできるだけ低金利の教育ローンを利用して、家計への負担を減らしたいと考えるのは当然です。では、実際にはどのような人が国の教育ローンに向いていて、どのような人が銀行の教育ローンに向いているのでしょうか?国の教育ローンがおすすめなのはこんな人

- 低収入の家庭

- できるだけ利息負担を減らしたい人

- 350万円以上の教育資金が必要な人

- 返済期間にゆとりを持ちたい人

- 連帯保証人が確保できる人

銀行の教育ローンがおすすめなのはこんな人

- 高収入の家庭

- すぐに資金が必要な人

- 350万円以上の教育資金が必要な人

- 連帯保証人が得られない人

- 幅広い使途で利用したい人

銀行の教育ローンは用途に合わせて比較

ひとくちに銀行の教育ローンと言っても、それぞれの金融機関によって金利はもちろん、貸出条件などさまざまな点で内容が異なります。そのため、数多くの銀行の教育ローン中から最適なプランを見つけるためには、用途に合わせたポイントを比較しておく必要があります。まとめて?その都度?お金の借り方を比較

銀行の教育ローンの融資の受け取り方には、「一括借入型」と「カードローン型」の2つのタイプがあり、自分に合った借り方の教育ローンを選ぶことができます。<必要な費用が決まっているなら一括借入型>

入学金や学費など、あらかじめ必要な費用の金額が明確に決まっているなら、まとめて借り入れる「一括借入型」の教育ローンがおすすめです。借入時に毎月の返済額が決まるので、無理のない返済計画を立てることができます。ただし、2回目以降の借入が必要になった場合にも、その都度審査を受ける必要があります。<費用がどのくらい必要になるのかわからないならカードローン型>

どのくらいの費用が必要になるのか分からない場合には、都度払いタイプの「カードローン型」をおすすめします。利用限度額内であれば審査不要で、必要な時に必要な分だけ銀行のATMなどからいつでも借り入れられるのが特長です。余裕ができたら繰上返済することもできるので、利息の発生を抑えることも可能です。医療系学部進学なら借入限度額を比較

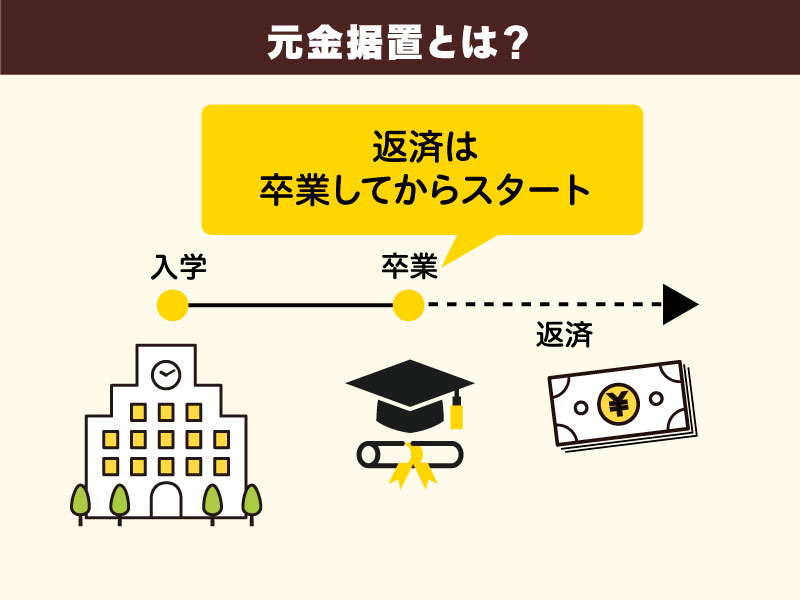

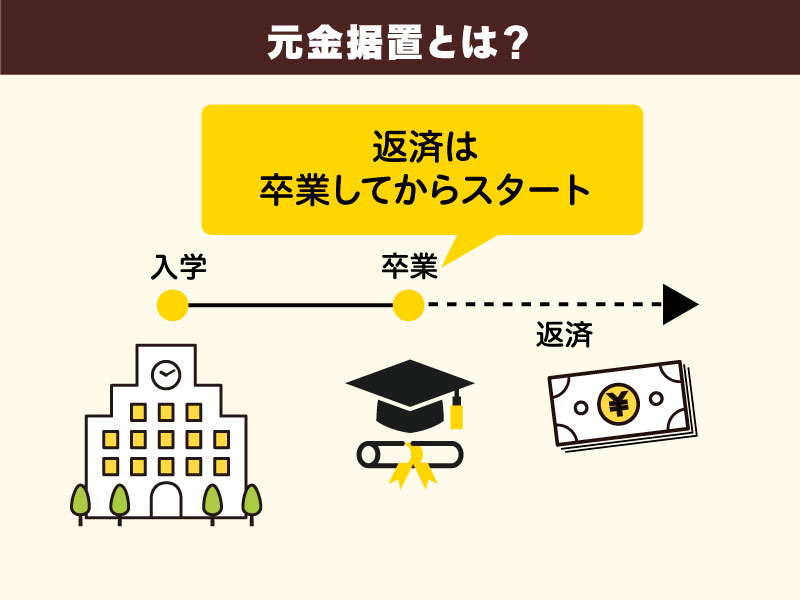

私立の医学・歯学、薬学など医療系の6年制の学部では、学費だけで1,000万~4,500万円程度必要になることがあります。銀行の教育ローンでは、融資限度額を10万〜1,000万円としている商品がほとんどで、教育ローンでは賄えないケースもあります。しかし中には、医療系学部向けに3,000万円を限度額としているプランを提供している銀行もあるため、さまざまな金融機関やプランを比較してみることをおすすめします。在学中の返済が難しいなら「元金据置」の有無を比較

<複数のプランを比較して検討することが大切>

教育ローンの中には「元金据置期間」を設定することで、返済総額が増えてしまうケースも少なくありません。複数の金融機関の教育ローンを比較して、できるだけ負担を軽減できるプランを検討しましょう。金利重視?安定重視?金利タイプを比較

銀行の教育ローンを、金利タイプを比較して選ぶ方法もあります。金融機関によって「変動金利」と「固定金利」から選べるプランや、どちらかのみを取り扱っている場合もあるなど教育ローンの内容はさまざま。複数の金融機関の教育ローンのプランを比較して、より自分に合った金利タイプを選びましょう。<低金利で借りられる可能性もある変動金利>

「変動金利」タイプの教育ローンでは、低金利状態が続けば「固定金利」よりも返済総額を低く抑えられる可能性があります。ただし、金融情勢によっては、借入当初よりも利率が上昇してしまうことも考えられます。金利の上昇分を貯蓄などでカバーできるかどうかを検討してから判断すると良いかもしれません。<安定した返済計画が立てやすい固定金利>

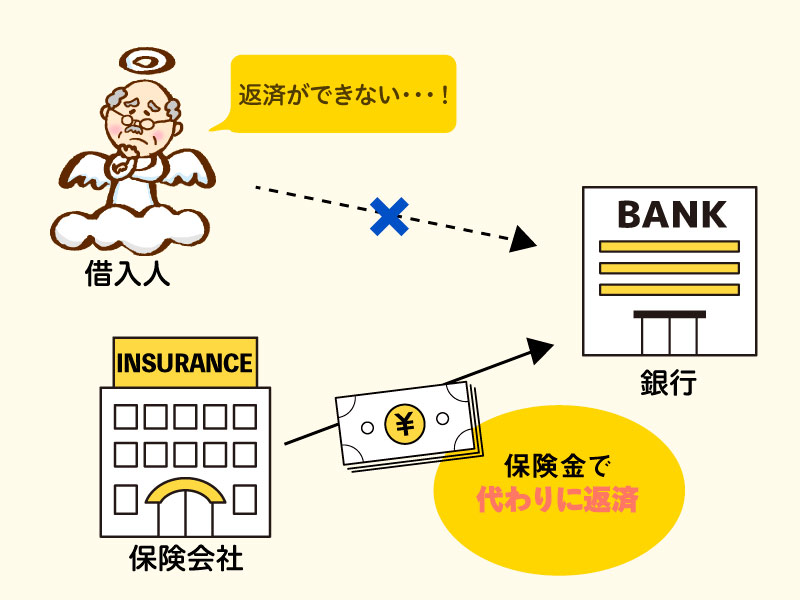

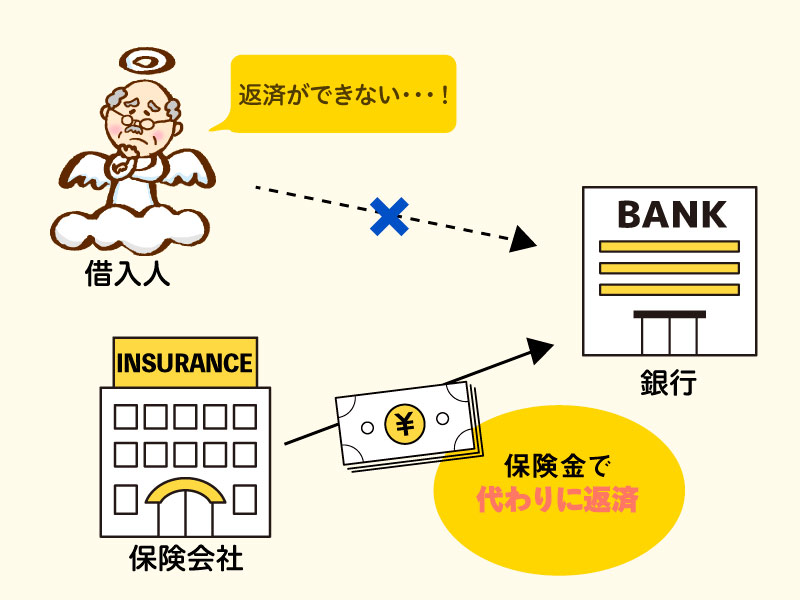

借入から返済が終わるまで金利が変わらないのが「固定金利」タイプ。毎月の返済額が一定なので、安定した返済計画が立てられます。ただし、「変動金利」に比べて金利が高めに設定されているのも事実です。もしもに備えるなら「団信」の有無を比較

<もしものときにも安心>

高額の借入額を希望する際も「団信」に加入しておけば、万が一のことがあった場合でもローンの負担が家族に残らず、安心して生活していけます。

教育ローンを効率的に比較するならクラウドローン

このように、より低金利の銀行の教育ローンをさまざまな視点から比較したいと思ったとき、数多くの銀行の教育ローンをひとつひとつ比較していくのは至難の業。そんなときにおすすめしたいのが、クラウドローンです。 クラウドローンはお金を借りたい人と融資をしたい金融機関をつなぐ日本初の金融プラットフォーム。希望の借入条件を登録するだけで、金融機関の担当者から直接プランの提案が受けられます。 さらに、融資可能な金融機関のみを一覧化。複数の金融機関の教育ローンを効率的に比較できるので、ご自身に合った最適なプランを選ぶお手伝いをいたします。 さらに、すべての手続きはオンラインで完結。頑張るお子さんをサポートをしながら、スピーディーに教育資金を用意したい方にもおすすめです。 まずは、最短3分でできる無料診断から始めてみませんか?比較するポイントを押さえて自分に合った教育ローンを選ぼう

できるだけ金利を低く抑えたい、幅広い使途で教育ローンを利用したいなど教育ローンを比較するポイントは人それぞれ。自分にとっての重要な比較ポイントを明確にして、最適な教育ローンを効率的に選ぶことが大切です。 しかし、大切な子どもの夢や希望を守りたいとはいえ、無理な借り入れをしてしまっては元も子もありません。余裕を持った返済計画を立てて、賢く教育ローンを利用しましょう。

POINT

「どの銀行が融資をしてくれるか分からない」をクラウドローンが解決

クラウドローン(https://pre.crowdloan.jp/)は、個人が銀行から低金利でマイカーローン、教育ローンなどの融資を受けられる国内唯一のプラットフォームです。

融資の目的や時期、金額などをクラウドローンに登録すると、各銀行が融資可能な金額や金利のプランの直接提案してくれます。時間と労力をかけずに複数の銀行からより条件のよい融資を見つけることができます。

詳しくはこちら

教育ローンの選択は重要です。国の教育ローンと銀行の教育ローンにはそれぞれ特長があります。国の教育ローンは低金利で、特定の条件を満たせばさらに金利が低くなる可能性もあります。しかし、借入限度額や受け取り方法に制約があります。一方、銀行の教育ローンは柔軟性が高く、借入までの期間が短いなど利点がありますが、金利は国の教育ローンより高いことが一般的です。教育ローンを比較する際には、返済計画、借入限度額、金利タイプ、保険の有無などを考慮しましょう。クラウドローンを利用すれば、複数の金融機関のプランを効率的に比較できます。子どもの将来に向けて、賢い選択をしましょう。